¿Qué es el 'factoring' y por qué elegirlo para financiar tu empresa?

Descubre cómo el factoring puede proporcionar la liquidez que tu empresa requiere de manera rápida y sin aumentar su endeudamiento. Aprende cómo funciona esta herramienta financiera y cómo contribuye a mantener un flujo de caja constante sin dificultades.

- Si tengo S/ 25 mil soles guardados, ¿en qué puedo invertirlos?

- Accede a un préstamo de S/ 200 mil soles para la construcción de tu vivienda sin tantos requisitos

El atraso en el pago de facturas es un problema frecuente que impacta el flujo de caja de numerosas empresas, obstaculizando su crecimiento y actividades diarias. El factoring presenta una solución efectiva, convirtiendo tus cuentas por cobrar en dinero al instante. Así, puedes garantizar la liquidez que tu negocio necesita para seguir avanzando, sin generar nuevas deudas.

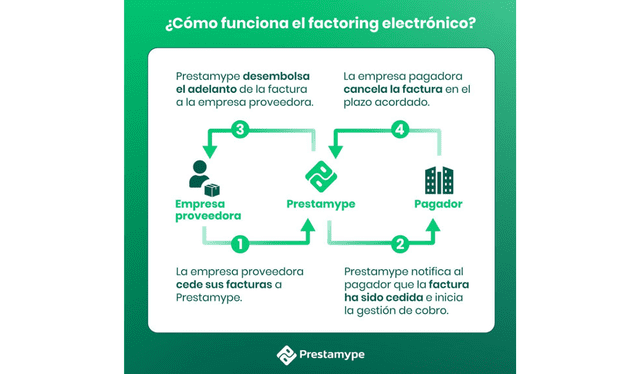

¿Qué es el factoring y cómo funciona?

El factoring es una herramienta financiera que permite a las empresas transferir sus facturas por cobrar a una entidad especializada (factor), recibiendo de forma inmediata entre el 90% y el 95% del valor de esas facturas, evitando así la espera de 30, 60 o hasta 90 días para su pago. Además de proporcionar liquidez de manera rápida, este servicio también incluye la gestión de cobros, lo que facilita aún más las operaciones del negocio.

En este sector, Factoring Prestamype se destaca como una de las empresas líderes, siendo parte de CAVALI (Registro Central de Valores y Liquidaciones) y estando inscrita en el “Registro de empresas de factoring no comprendidas en el ámbito de la Ley General” (Oficio SBS N°19585-2020).

Entre enero y julio de 2024, Factoring Prestamype ha gestionado facturas por un monto superior a los S/ 178 millones, lo que representa un crecimiento del 20% en comparación con el mismo periodo del año anterior. En la actualidad, más de 1,000 empresas confían en sus servicios, y desde su fundación ha financiado más de 20,000 facturas, consolidándose como un socio estratégico para las empresas peruanas.

A continuación, te presentamos algunos de los beneficios que ofrece Factoring Prestamype:

Beneficios del factoring de Prestamype

El principal beneficio del factoring para una empresa es transformar sus ventas a crédito en ingresos al contado, permitiéndole acceder a efectivo de forma inmediata. Esto refuerza su capacidad financiera y garantiza un flujo de caja estable para operar sin interrupciones.

Otros beneficios de realizar factoring con Prestamype son:

- Liquidez inmediata: Puedes obtener el dinero en caja en solo 48 horas desde la conformidad de tu cliente.

- Tasas competitivas: Prestamype ofrece una tasa de interés mensual desde 1.20%.

- No genera deudas: Al ceder un activo, no se genera ningún tipo de deuda. Además, la evaluación recae en tu cliente, no en tu empresa.

- Proceso 100% digital y seguro: Puedes adelantar el cobro de tus facturas sin desplazarte.

Conoce más sobre los beneficios de hacer factoring con Prestamype, AQUÍ.

Requisitos para hacer factoring

Para poder realizar factoring con Prestamype, debes cumplir con los siguientes requisitos:

- Contar con una empresa con RUC 10 o 20 que provea servicios o productos a otras empresas.

- Tu cliente si o si debe ser una empresa cuyo RUC empiece con 20.

- Debes tener facturas electrónicas emitidas y que tu cliente te pague a crédito de mínimo 21 días.

¿Estás listo para impulsar a tu empresa? INGRESA AQUÍ.

¿Cuánto dinero recibiré si adelanto el cobro de una factura?

Si estás interesado en saber cuánto dinero recibirás de forma inmediata, puedes simular el adelanto de tu factura de forma gratuita desde el simulador de Factoring Prestamype.

En tan solo 1 minuto, sabrás el monto a recibir. SIMULA AQUÍ

[PUBLIRREPORTAJE]